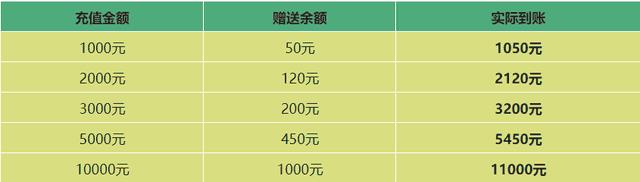

实务中,企业为营销打单经常进行充卡送余额的活动,客户出于享优惠占便宜的考量经常发生此类业务,比如某水果店中秋节推出:充10000送1000,充5000送450,充3000送200,充2000送120,充1000送50的优惠活动,某企业充值1万元实得一张余额为11000元的购物卡。在此业务活动中,双方如何进行正确的财税处理?

原则上正确的财税处理如下

原则上正确的财税处理如下

业务实质分析:充10000送1000的充值金额,意味着消费者在后期消费时可以消费金额11000元而实际支付10000元,相当于享受折扣1000元,折扣率=10000/(10000+1000)=90.9091%,相当于约打了9.1折。

(一)水果店的财务处理

1、收到充值款时:

(1)执行小企业会计准则

借:银行存款 10000

贷:预收账款 10000

(2)执行新收入准则的

借:银行存款 10000

贷:合同负债 9174.31(增值税税率:9%)

应交税费-待转销项税额 825.69

(重点提示:在充值时,消费者实际支付10000,但得到充值卡的余额为11000元;企业给消费者按照实际支付金额开具10000的预付卡不征税发票。)

2、水果店在企业实际消费时的财务处理

假定消费者持卡消费5000(卡中还剩余充值金额6000),企业的实际收入(含税)=5000×90.9091%=4545.45元,不含税金额=4545.45/109%=4170.14元。按照权责发生制配比性原则进行处理。

(1)执行小企业会计准则的会计分录:

借:预收账款 4545.45

贷:主营业务收入 4170.14

应交税费-应交增值税(销项税额)375.31

(2)执行新收入准则:

借:合同负债 4170.14

贷:主营业务收入 4170.14

同时,确认增值税纳税义务发生:

借:应交税费-待转销项税额 375.31

贷:应交税费-应交增值税(销项税额)375.31

(二)购卡企业的财务处理

1、企业在支付预付卡款项时:

(1)小企业会计准则

甲:预付账款 10000

乙:银行存款 10000

(重点提示:取得水果店开具的不征税发票,在税前扣除中实务中存在争议)

(2)执行新企业会计准则

借:合同资产 10000

贷:银行存款 10000

(重点提示:因无法取得增值税进项税发票,无进项税可以抵扣。)

2、购卡企业实际消费时:

借:管理费用(假设用于客户招待) 4545.45

贷:合同资产/预付账款 4545.45

(重点提示:购卡企业同样按照权责发生制配比性原则进行财税处理,因已取得水果店开具不征税发票,无法再次取得开具的正式发票。税前扣除在实务中存在争议,原则上不能税前扣除,即使实现了税前扣除,如果年度内卡内余额未消费完,实际取得预付卡发票10000元,按照配比性原则,年度内实际应扣除金额为4545.45元,发票金额与税前扣除金额不一致,在一定程度上是按照实际消费据实扣除,税务机关一般不予认可)

实务中的错误的财税处理案例

鉴于实务中,水果店开具预付卡不征税发票可能面临的纳税申报系统比对异常需要解释说明的麻烦(详见笔者另一原创文章:《开具购物卡不征税发票应如何填列增值税申报表?》、采购企业可能面临的无法税前扣除的风险、实务中一张卡可能频次消费导致在财税核算每次核算比较麻烦,预付卡消费管理与企业进销存软件在功能匹配在管理上存在难度等问题,实务处理中,笔者发现部分企业将预付卡业务变通为正常的销售业务进行处理,收到预付卡时,不进行开票处理,待实际消费时,按照消费金额进行财税处理,同时对于充卡送的余额部分,一次性进行了费用化处理。其实是不符合业务实质和财税处理规范的。比如某企业就以上业务财税处理如下:

(一)水果店的财务处理

1、水果店收到充值款时

借:银行存款 10000

销售费用 1000

贷:预收账款 11000

(重点提示:此处理与实际业务实质不符,本身存在错误,销售费用和预收账款不可能同时增加,后续财税处理在此基础上必然会偏离正确航道,引发财税风险)

2、执行新收入准则的

借:银行存款 10000

销售费用 1000

贷:合同负债 10091.74(增值税税率:9%)

应交税费-待转销项税额 908.26

(重点提示:在充值时,消费者实际支付10000,但是在充值卡充入11000的金额;充值时不开具不征税发票,而是待购卡客户实际消费时开具正式增值税发票,只能向消费者出具充值卡消费记录。)

3、购卡企业实际消费时

假定消费者持卡消费5000元,(卡中还剩余额6000)。

(1)执行小企业会计准则的会计分录:

借:预收账款 5000

贷:主营业务收入 4587.15

应交税费-应交增值税(销项税额)412.84

(2)执行新收入准则:

借:合同负债 5000

贷:主营业务收入 5000

同时,确认增值税纳税义务发生:

借:应交税费-待转销项税额 412.84

贷:应交税费-应交增值税(销项税额)412.84

(重点提示:正常开具正式专用发票5000元(含税金额),满足了采购企业税前扣除、增值税进项抵扣的问题、但实际上存在向客户虚开发票的问题,最终会导致客户实际支付10000元,但取得11000元的增值税发票,存在虚开发票的问题,还会导致水果店多交增值税,交了冤枉税,另外,直接将赠送余额计入销售费用,实际上也虚增了费用,在一定程度上会引发企业所得税纳税风险)

(二)购卡企业的财务处理

1、购卡企业在支付预付卡款项时:

(1)执行小企业会计准则

甲:预付账款 10000

乙:银行存款 10000

(2)执行新企业会计准则

借:合同资产 10000

贷:银行存款 10000

(重点提示:取得水果店开具的不征税发票,不要求水果店开具预付卡不征税发票。实际消费时要求企业开具正式发票)

2、购卡企业实际消费时:

借:管理费用(假设用于客户招待) 5000

贷:合同资产/预付账款 5000

(重点提示:因实际支付10000元,但最终可能会取得11000元发票,同样存在虚开发票虚抵进项税的问题,以上业务下账务处理上无法平账;企业税前扣除存在虚增费用的风险)

综上分析,实务中,财税处理应理清业务实质,遵循财税政策规定,切忌为简化工作自作聪明,主观玩弄财税政策,人为设计财税处理,导致业务、财务、税务处理存在矛盾,最终导致企业不仅多交冤枉税,还会引发一系列财税风险,以上看似不可思议的财税处理在现实中确是真实存在的,这是需要引起大家重点注意。

感谢您的阅读,请点击右上角“+关注”,每天获取实用好文章!

「理个税」提供最专业财税资讯及中小企业全生命周期一站式管家服务。

来源:何晓 德居正财税

本文内容源自网友投稿,多成号仅提供信息存储服务不拥有所有权。如有侵权,请联系站长删除。qq97伍4伍0叁11